お役立ち情報

コンバーティブル・エクイティ(J-KISSを中心に)

コンバーティブルエクイティとは

[1]スタートアップ企業の資金調達における株式の利用

スタートアップ企業が資金調達をする場合、借入によるもの(Debt)と株式によるもの(Equity)という2種類の方法があります。

Debtの特徴は、貸し手側から見ると、利子と元本というあらかじめ決められたリターンを得るものであり、それ以上のリターンはない代わりに、リターンを受ける優先順位としてはEquityに優先するもので、低リスク低リターンというものです。代表として、銀行などの金融機関からの借入があります。

Equityの特徴は、投資側から見ると、Debtに劣後するものの、Debtに対して元本利息を支払ったあとに財産があれば、その分のリターンを得られる(アップサイドをとれる)というものであり、その代表が株式です。

その中間的なものとして、株式に近い債券(新株予約権付社債)や、債券に近い株式(優先株式)というようなものがあります。

スタートアップ企業では、いわゆるシード期においては事業の先行きが見通せないために、低リスク低リターンであるDebtによる資金調達、すなわち金融機関からの借入が困難になります。そのため、スタートアップ企業の資金調達においては、高リスク高リターンを求めるエンジェルといわれる個人投資家やこうした資金供給を専門にするベンチャーキャピタルなどが、株式を取得することと引き換えに出資を行う手法が用いられることになります。

そして、こうした投資家から資金調達を得る場合、従来は、普通株式の発行によるものがメインでしたが、近年は、優先株式(会社財産の分配の局面で、普通株式に優先するもの)によるものも増加しています。

[2] 企業価値評価の必要性

ところで、スタートアップ企業が株式を発行して投資家から資金調達を得る場合には、投資額に対して会社の株式何株を付与するかを決めなければなりません。例えば、創業者が1,000,000円を出資して、100円の株式を10,000株発行している場合に、エンジェル投資家が10,000,000円を出資するとします。創業したばかりで、会社の価値も創業者の出資金1,000,000円にすぎないとすれば1株の株価は100円ですから、エンジェル投資家は10,000,000円÷100円=100,000株の株式を取得する計算になります。その場合、会社に対する持株比率は、創業者が10,000株(約9%)、投資家が100,0000株(約91%)となります。

ただ、起業をする者としては、こんな計算で出資を受けてもその後の会社運営のモチベーションがなくなります。そこで、販売予定のプロダクトの機能や価値、売上や収益の見込みなどに基づき作成できる事業計画などを根拠に、会社の価値はすでに少なくとも1億円と評価できるので、100,000,000円÷10,000株=10,000円が1株の株価であり、したがって、投資家は10,000,000円÷10,000円=1000株(約9%)の株式を取得するという計算になるという主張を行います。

そして、この問題の決着をつけるためには、資金調達の時点における客観的で正確な企業価値評価(バリュエーション)が必要となります。株式という、企業価値から1株当たりの価格が決まる形態で資金調達を行う以上は、この企業価値評価が必要になるわけです。

しかしながら、前述したように、スタートアップ企業では、特にシード期にある段階では、製品(プロダクト)やサービスの内容が固まっておらず、売上ないし収益の予想も困難なために、主観的な評価により企業価値評価が大きく変動するわけです。そのため起業家と投資家の間でその評価が折り合わないということになってしまうわけです。

[3] 企業価値評価(バリュエーション)の繰り延べの手法としてのコンバーティブルという投資手段

この不都合を回避するために考案されたのが、新株予約権付社債(コンバーティブル・ノート)や新株予約権(コンバーティブル・エクイティ)を利用する投資手段です。これらは、将来、株式に転換(コンバート)されるものですが、発行時には転換される株式の数は定めず、転換時に転換価額を決定するときの計算式のみを定めておくという手法を使います。そのため、その発行時に、転換する株式の数や、1株あたりの価額そのものを決定しておくこと必要がないため、企業価値評価(バリュエーション)は必要ないということになります。

これにより、手続きが簡素なものとなり、迅速にファイナンスを実現できることになります。

[4] コンバーティブル・ノートからコンバーティブル・エクイティへ

この中で、以前は、企業価値の評価が定まらないうちはDebtによる資金調達を行い、その後、客観的な企業価値の評価が可能となった段階で、その負債を株式に転換するというコンバーティブル・ノートによる投資手法が用いられてきました。その後、負債としての側面を取り除いたコンバーティブル・エクイティへと移行していきます。

コンバーティブル・ノートの場合は、株式への転換がなされない場合でも、償還期限(満期)が到来すれば、社債の償還を求めることができますが、コンバーティブル・エクイティの場合は、そのような形での資金回収はできません。その意味で、ノートは、投資家にとって合理的な手法とも思えます。

しかしながら、スタートアップ企業に対して、社債の償還という回収手段を選択しなければならない場面とは事業がうまくいっていない場面であり、手持ち資金も枯渇し、場合によっては債務超過の状態ということになります。したがって、権利はあるければ、実際の回収はできないという状態であることが通常です。すなわち、スタートアップ企業に対する投資は、そもそも負債の償還による回収は期待すべきでないという議論にもなるわけです。

他方で、スタートアップ企業にとっては、現実の償還は期待されていないとはいっても、バランスシート上は負債として計上されているわけですから、その後の資金調達の際には、マイナス評価される可能性があります。

このように、コンバーティブル・ノートという手法を採用すると、投資家にとって現実のメリットはそう多くない一方で、スタートアップ企業にとってもはデメリットになるということになれば、負債としての扱いのないコンバーティブル・エクイティを採用すべきということになってきたわけです。

[5] コンバーティブル・エクイティ

コンバーティブル・エクイティとは、投資家が新株予約権等(エクイティ)の発行を受けることで株式取得に先立って資金供給を行い、将来企業価値評価の正確性が高まったタイミングで株式転換を行うという投資手段です。

通常の新株予約権では、投資家は、新株予約権を行使して、一定の行使価格を払い込むことで株式を取得しますが、新株予約権1個に対して割り当てられる株式が発行時から定められています。これに対して、コンバーティブル・エクイティでは、発行時にはコンバーティブル・ノートと同様に、株式への転換価額を決めず、価額決定の計算式のみを事前に決めておくもので、転換価格調整型新株予約権ということができます。

これによって通常の株式投資に比べ、企業価値評価の先延ばしをして迅速なファイナンスの実現(精緻な企業価値評価不要、調達に要する手続き簡素化)が可能になります。また、負債計上の必要はありません。

この投資手段は、米国シリコンバレーにおいて開発・発展してきたものであり、その中でSAFE(Simple Agreement for Future Equity)やKISS( Keep It Simple Security)と呼称されるものが最も利用されています。

[6] J-KISSと言われるコンバーティブル・エクイティ

(1)転換価額の算定式と転換条件

その中で、KISSは、日本語で、かつ日本の法制度にあわせたJ-KISSといわれる契約モデルがあり、利用されています。これは、500 Startups Japan(現Coral Capital https://coralcap.co/)が、米国で公表されているKISSを日本仕様のバージョンとして発表したものであり、日本におけるコンバーティブル・エクイティのデファクト・スタンダードとなっているものです。

その概要は以下のようなものです。

① 発行時には、転換価額を決定せず、転換価額の算定式と転換条件(転換の発動条件)を決定して新株予約権を発行します。

② 転換条件は、シリーズAの増資(J-KISSによる調達の後に客観的な企業価値が算定できるようになったところで実施される増資)の実施というように決定されます。

転換価額の算定式は、一工夫が施されており、下記のいずれかの低い価額として決められています。

- ⅰ)シリーズA増資時の株価×(1-ディスカウント)

- ⅱ)キャップの額÷シリーズA実施までの発行済株式数(ストックオプションなどの潜在株式がある場合は、株式転換されたものと仮定して算入)

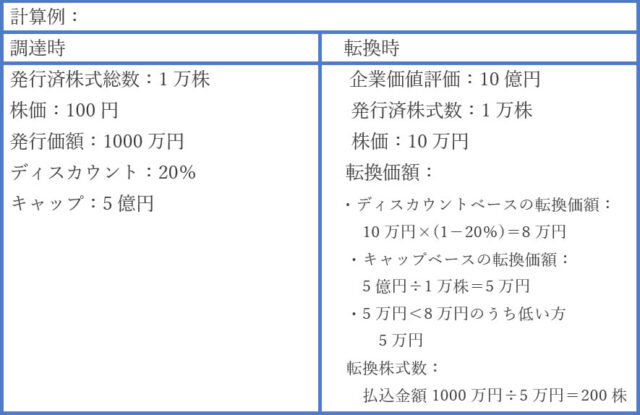

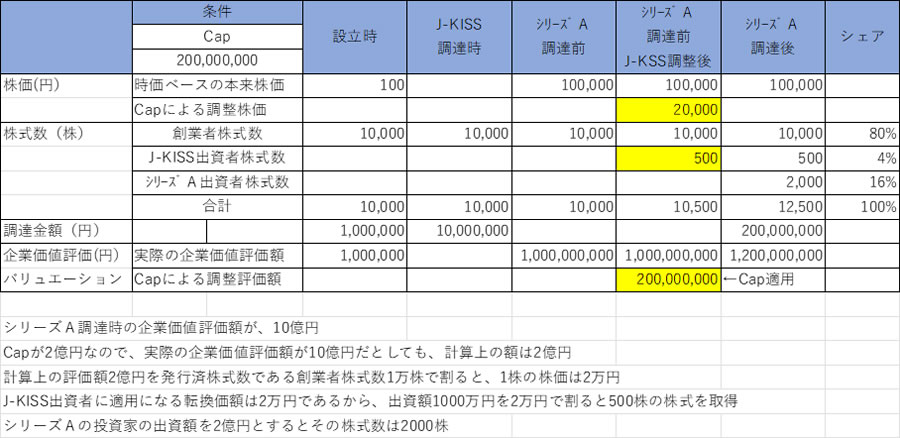

(2)転換価額の具体的な計算方法

上記算定式の趣旨および具体的な計算方法を以下で説明していきます。なお、J-KISSは2022年4月にバージョンアップを行い、転換価額の計算方法が改訂されていますが、ここでは説明の便宜上、まずは旧バージョンの計算方法に基づいて説明を行います。

① 調達時(J-KISS締結時)

創業者が100万円を出資し、1万株の株式を発行している場合は、株価は100円となります。

投資家から1000万円を出資してもらい、ディスカウントを20%、キャップを5億円とするJ-KISS契約を締結します。

転換条件は、シリーズAの実施とします。

② 転換時(シリーズA実施時)

- ⅰ)スタートアップ企業の企業価値評価額(バリュエーション)が決定されます。

この額も、もちろん唯一無二の客観的価格が存在するわけではありませんが、客観的評価が可能となってきたプロダクトの価値、もしくは実績に基づく売上や利益等に拠って作成された事業計画等から算定されることになります。 - ⅱ)この企業価値評価額を、発行済株式数で割ります。そうすると、発行済株式の1株の株価が算出されます。企業価値評価額が10億円になったとすると、発行済株式数が1万株ですから、1株の株価は10万円になります。

そして、ディスカウントとかキャップの定めがない場合は、J-KISS投資家の出資額を、上記1株の株価で割ります。これにより、割り当てられる株式数が決まります。

上の例では、1株の価額が10万円で出資額が1000万円ですので、J-KISS投資家は1000万円÷10万円=100株の株式を取得することができます。 - ⅲ)ただ、よく考えてみると、この条件では、シリーズAの出資者と株式の取得条件がまったく同様だということになり、リスクをとって早いタイミングで出資したJ-KISS投資家が報われていないという結果になっています。これは合理性がないでしょう。

そこで、考案されたのがディスカウントです。すなわち、先行投資を行ったJ-KISS投資家が、通常の株価から値引きされた転換価額で株式転換できる仕組みです。

20%というディスカウントが設定されている場合は、シリーズAの株価が10万円であれば、20%引きの8万円という転換価額で株を取得できることになります。出資額が1000万円である場合、ディスカウント後の転換価額8万円で割ると125株となり、125株の株式を取得できることになります。

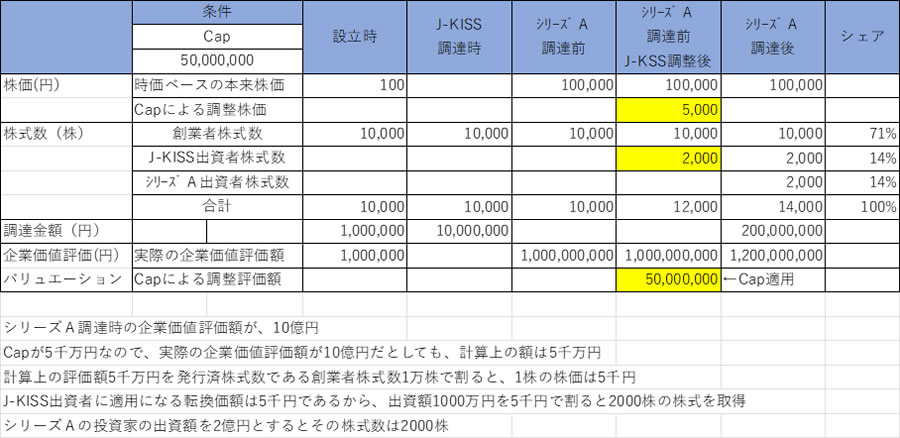

これを表にすると下記のようになります。

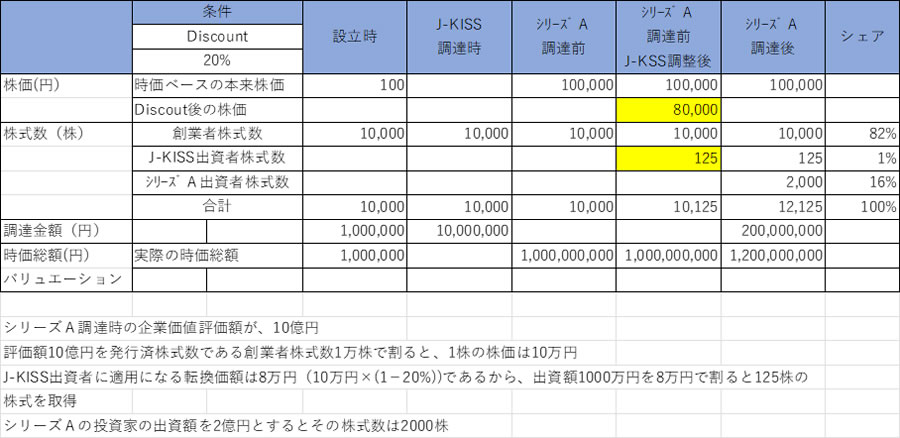

- ⅳ)ただ、さらに考慮しなければならないことがあります。それは、転換時点の株価、すなわち、企業価値評価額が上がるほどJ-KISS出資者が取得できる株式数が少なくなることです。これは評価額が上がった果実を、創業者等の株主だけが取得していることになり、リスクをとったJ-KISS出資者に対する報いがないということになっています。そこで考案されたのがキャップです。これは、転換にあたって、J-KISS出資者に対する転換価額を算出する際、企業価値評価額(バリュエーション)に上限を設ける仕組みです。これにより、キャップを超える企業価値評価額の部分を創業者とともに相応に分かち合えることになるわけです。

具体例で見てみましょう。先ほどの例で、転換時において、時価総額が10億円と評価されたとすると、株価は10万円になります。これに、先ほどの20%というディスカウントを適用すると8万円という転換価額で買えることになります。他方で、キャップ5億円という条件がある場合にこれを適用すると、評価額の上限である5億円÷発行済株式数1万株=5万円という転換価額で、株式を取得することができることになります。

そして、J-KISS出資者はディスカウントを適用した場合とキャップを適用した場合の低いほうを選べますので、上のケースでは、キャップを適用した場合の5万円という転換価額を選択し、1000万円÷5万円=200株を取得することができます。

これを表にすると下記のようになります。

(3)シリーズAに到達するに至らなかった場合に関する規定

J-KISSでは、シリーズAに到達する前にスタートアップ企業が買収された場合は、出資額の2倍の償還を得るか、キャップの額で株式に転換した後に株式を売却するか、投資家にとって有利なほうが選択されることになっています。

これは、この規定がないと、企業買収があった場合、創業者は株式売却の対価としてまとまった金額を得られるのに比べて、投資家には投資額程度の金額しか戻らないことになるので、その不公平を是正しようとする趣旨です。具体的にいうなら、例えば3億円で会社を売却された場合は、株式の多数を所持する創業者が2億数千万円の売却代金を得る一方で、投資家は出資金の額が戻るだけというのではフェアではないということです。

また、期限も設けられており、J-KISS調達後18か月経過するもシリーズAの増資が行われない場合は、投資家からの要望がある場合、キャップの条件で普通株に転換されることになっています。これは、次の増資が行われることもなくゾンビ企業になってしまうような場合の投資家の救済手段ということです。

(4)J-KISSのメリットとデメリット

J-KISSは、転換時に企業価値評価額(バリュエーション)が決定されるため、企業価値の高まった段階で転換価額が決定されるという点、また負債にならない点で、シード期の資金調達手法として適しており、起業家にとって有利になりやすい資金調達手法と言えます。

また、J-KISSと呼称される契約ひな形が、投資家もしくは起業家のいずれかの利益に偏ることなくフェアな内容に一応なっている評価されていますから、これがデイファクトスタンダードとして認められるようになると、投資契約に関する交渉やリーガルレビューに要するコストが低下することになります。

また、外国為替及び外国貿易法(外為法)は、安全保障等の観点から、外国投資家による一定の業種(指定業種)に対する対内直接投資等について、原則として政府に事前に届け出ることを求め、審査の対象としていますが(対内直接投資審査制度)、これも株式転換時まで回避できるといったメリットも指摘されています。

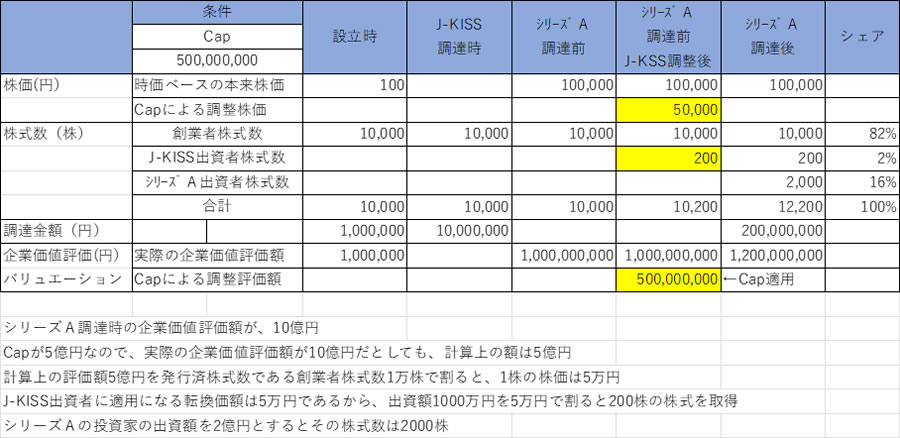

これに対してデメリットとしては、J-KISSという契約の建付け自体からくるもではありませんが、キャップとして設定された額によっては次のようなデメリットが生じます。まずは、実はこのキャップの額についても客観的な基準があるわけではないので、キャップの額が低く定められてしまうと、転換時により低い企業価値評価額、すなわち安い転換価額で転換されるため、J-KISS取得者が企業価値評価があがったことによる果実を不相応に多くとることになり、起業家にとって合理性がない結果になってしまうことがあります。

本来は、コンバーティブル・エクイティを利用することにより企業価値評価を後ろ倒しにできるため、起業家がより有利な転換価額で資金調達ができることを目的としたはずですが、キャップによって、事実上企業価値評価額が固定化していることと変わらない結果にもなります。J-KISS取得者に不相応に大きなシェアを取られてしまうことが発生しうることにもなるわけです。

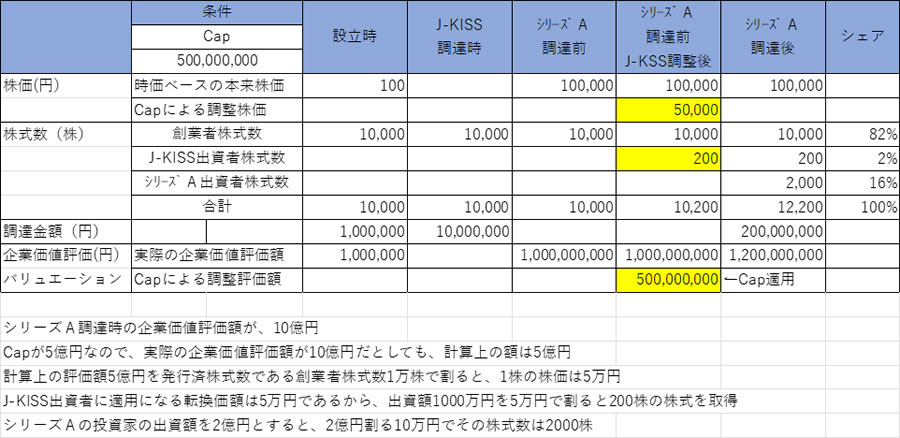

下記の表では、キャップを2億円と5千万円と決めた場合のシェアです。5億円の場合と比較してみてください。

(5)J-KISSのバージョンアップ版について

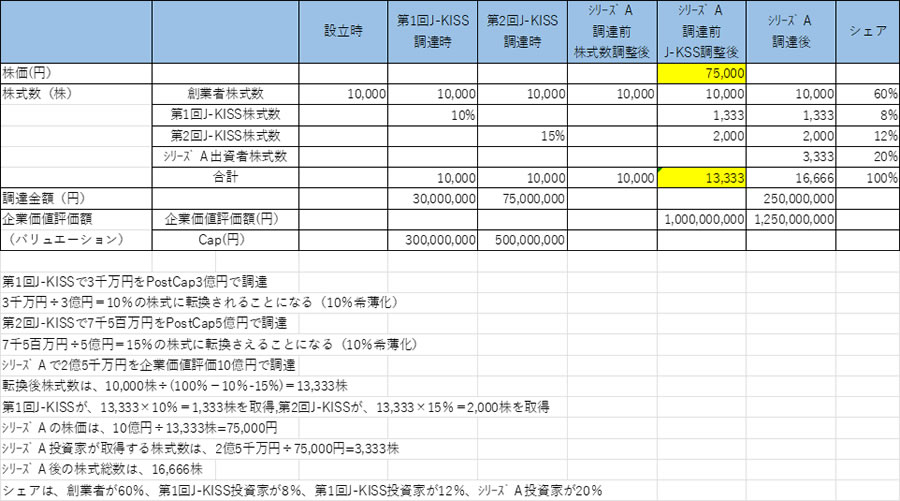

Coral Capitalは、2022年4月に、J-KISS契約のバージョンアップ版を公表しています。その内容は、キャップをPreからPostに変更したことです。こちらのほうがJ-KISSが複数回に実施された場合は、ラウンドごとの希薄化率がわかりやすいということだそうです。

Postキャップによる算定式の内容を、その契約文言から読み取るのはなかなか難しいと思いますが、CoralCapitaiのHPに掲載された算定式の解説(https://coralcap.co/2022/04/j-kiss-2/)によれば次のようなものになります。

まず、旧バージョンでは、Preキャップ、すなわち転換価額を決める際の既発行株式数にはJ-KISS投資家が取得する株式数は算入せずに計算していたのを、バージョンアップ版では、Postキャップ、すなわち既発行株式数にJ-KISS投資家に発行されることになる株式数も算入します。具体的には、転換時の企業価値評価額を、Postキャップにおいては、キャップが適用された場合のJ-KISS投資家の持分割合から所持することになる株式数と既発行株式数を合算した株式数で、企業価値評価額を除して株価を算出します。この算定式を採用すれば、J-KISS投資家が出資をする都度、例えばPost キャップ 3億で3,000万を出資すれば、シリーズA調達前の時点で投資家は3,000万÷3億 = 10%の株式を得るというように持分比率の予想ができることになります。そして、次のラウンドの投資家がPostキャップ 5億で7,500万を出資した場合、最初の投資家が10%、今回の投資家が15%を取得することになります。これを、創業者からみると、それぞれ、10%、15%の希釈化が生じるということになるわけです。このような計算が容易にできるので、Postキャップへの変更を行ったということのようです。

シリーズAが実施された場合の計算方法は、下記の表を見てください。

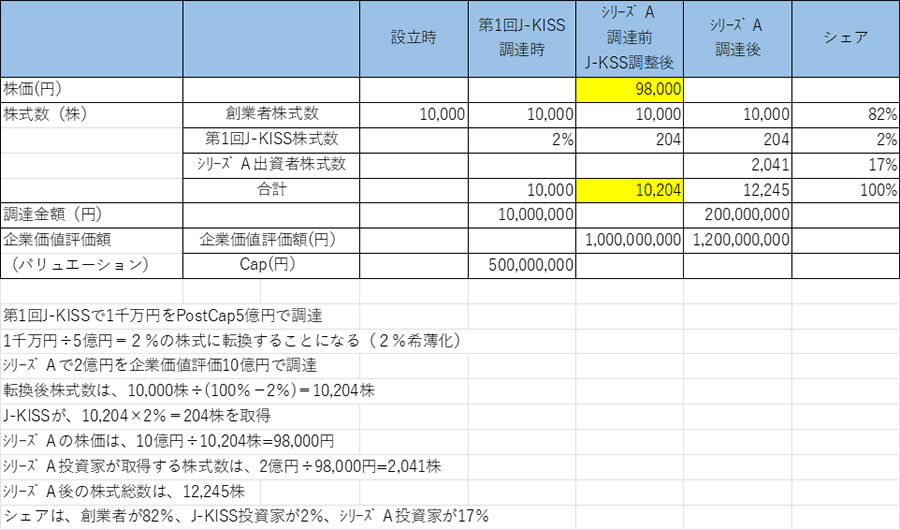

なお、参考までに、調達額及び企業価値評価額が同一のJ-KISS投資に関して、Preキャップによる場合とPostキャップによる場合の計算方法を下記に示します。

Preキャップの場合

Postキャップの場合

以上に加え、ひな形に変更を加えないことがディファクトスタンダートたる所以ですので、変更がないという一文を冒頭に加えています。もちろん、契約当事者が変更を加えた場合は、この一文は削除することになります。